La méthode « de la forêt à l'arbre »

Exemple d’application avec Investor Plus pour WalMaster Xe

|

|

|

De tout temps les investisseurs et traders ont eu besoin de savoir si leurs actifs boursiers font mieux ou moins bien que le marché.

Les toutes premières versions de Waldata, les versions de la série « Gold » éditées en 1990 comprenaient déjà, tous les outils pour appliquer la technique « de la forêt à l’arbre » (ou approche top down).

L’approche dite de « la foret à l’arbre » (Top Down selon la terminologie anglo-saxonne) consiste à partir de l’analyse sectorielle pour arriver à trouver quelques valeurs d’un secteur spécifique, présentant de réelles opportunités d’investissement.

Une telle approche peut être mise en place à l’aide de différents outils de l’analyse technique.

|

WalMaster Xe inclus la dernière organisation sectorielle.

Cette nomenclature internationale est appelée " ICB " (Industry Classification Benchmark) et est proposée par FTSE Group et Dow Jones Indexes.

Elle s'applique à l'ensemble des sociétés cotées sur les marchés d'Euronext Amsterdam, Bruxelles, Lisbonne et Paris et remplace la nomenclature FTSE dite "FTSE Global Classification System".

Liens utilisés : structure de classification sectorielle

|

Cette semaine nous allons vous présenter une stratégie basée sur l’utilisation de l’ATexpert Investor Plus et des signaux techniques issus de l’analyse de la performance relative des secteurs par rapport au marché, puis des valeurs par rapport aux secteurs.

Présentation de la stratégie

La mise en place de la stratégie se déroule en deux étapes successives :

Étape 1 : Identification du secteur leader du marché ayant donc la force relative positive par rapport à l’indice du marché (CAC40 par exemple).

Étape 2 : Identification des valeurs les plus prometteuses du secteur sélectionné, donc des valeurs avec une force relative positive par rapport à l’indice sectoriel.

A l’aide de la puissance de filtrage de votre ATexpert Investor Plus une telle sélection ne prendra que quelques minutes. Il est également possible d’utiliser les règles de détection des signaux plus restrictives en demandant à votre WalMaster Xe de détecter les secteurs et les valeurs dont on repère le changement de tendance de la force relative.

Un exemple concret vaut une longue explication

|

Étape 1 :

1. Analyse de la liste « Indices sectoriels » qui regroupe tous les indices sectoriels d’Euronext à l’aide du MarketAnalyser « Investor Plus – détection des signaux techniques »

2. Utilisation de l’assistant de filtrage de la colonne « Analyse de la performance relative » dans le but d’isoler tous les indices avec retournement haussier de la force relative par rapport au CAC40.

3. Analyse discrétionnaire des indices dégagés par votre MarketAnalyser.

|

Le résultat de l’étape 1 est l’identification d’un secteur présentant une opportunité d’investissement.

Le secteur Distribution – Alimentation attire notre attention, car à présent il enregistre un retard de plus de 20% par rapport au CAC40. Le retournement à la hausse de la force relative laisse penser que le secteur rentre en phase de rattrapage.

Le secteur Distribution – Alimentation attire notre attention, car à présent il enregistre un retard de plus de 20% par rapport au CAC40. Le retournement à la hausse de la force relative laisse penser que le secteur rentre en phase de rattrapage.

|

Étape 2 :

1. Analyse de la liste contenant des valeurs du secteur sélectionné à l’aide du MarketAnalyser « Investor Plus – détection des signaux techniques ».

2. Utilisation de l’assistant de filtrage de la colonne « Analyse de la performance relative » dans le but d’isoler toutes les valeurs avec le retournement haussier de la force relative par rapport à l’indice sectoriel.

3. Analyse discrétionnaire de valeurs dégagées par votre MarketAnalyser.

Le résultat de l’étape 2 est l’identification d’une valeur présentant une opportunité d’investissement par rapport à son secteur d’activité.

Parmi les valeurs du secteur « Distribution - Alimentation», la valeur Casino correspond à nos critères de filtrage, à savoir le retournement haussier de la force relative par rapport au secteur. De plus, un signal de dépassement du plus haut de 20 semaines est à présent détecté. Il semble que la valeur entre dans une phase d’accélération haussière par rapport à son secteur.

Parmi les valeurs du secteur « Distribution - Alimentation», la valeur Casino correspond à nos critères de filtrage, à savoir le retournement haussier de la force relative par rapport au secteur. De plus, un signal de dépassement du plus haut de 20 semaines est à présent détecté. Il semble que la valeur entre dans une phase d’accélération haussière par rapport à son secteur.

Avertissement : Ne considérez pas cette newsletter comme un conseil pour rentrer sur la valeur Casino, mais plus comme une méthodologie de travail à suivre afin de réaliser les performances qui dépassent de loin celle du marché.

Comprendre le fondement théorique de la stratégie

Performance relative et force relative

Sur le marché, la notion de la performance relative est cruciale. En effet, l’objectif final de tout investisseur professionnel ou privé est de faire une performance supérieure à celle du marché. En jargon des professionnels, on appelle ça « la performance absolue ». Effectivement, si la progression de votre portefeuille est similaire ou inférieure à celle de l’indice du marché, pourquoi passer du temps à analyser les valeurs. Afin de répliquer la performance du marché, il suffit d’acheter un trackers qui reflète l'évolution du CAC40 ou d’un autre indice.

Cette recherche de la performance absolue de la part des investisseurs a une conséquence importante sur l’évolution des cours. Il en résulte que les valeurs qui ont une performance supérieure au marché (valeurs en surperformance), sont des valeurs qui ont tendance à continuer de monter fortement lorsque le marché progresse et baisser faiblement lorsque le marché corrige. Inversement, des valeurs qui sous-performent le marché sont des valeurs qui ont tendance à monter moins vite que l'indice et baisser fortement en cas de baisse du marché.

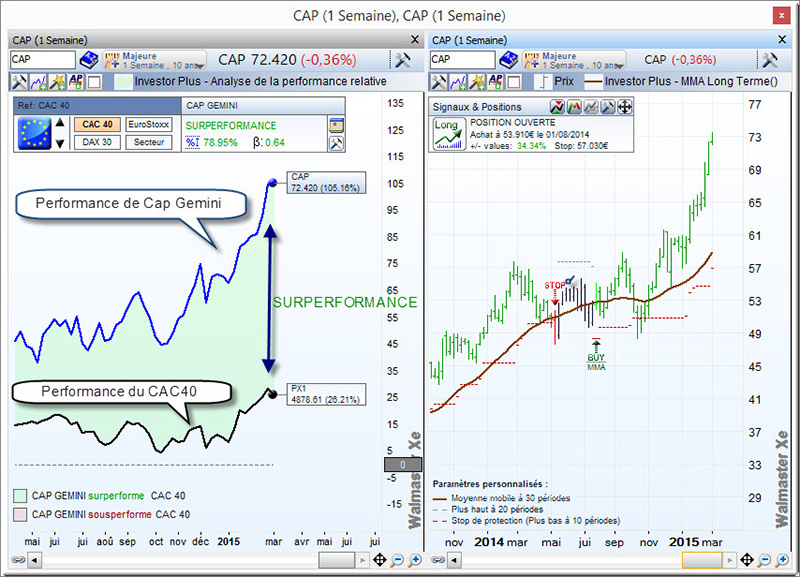

À gauche, le graphique de performance relative en % du cac40 et de la valeur Cap Gemini. Le point de référence est le cours des deux actifs au 3 janvier 2011. Donc un cours suffisamment ancien pour refléter le comportement relatif réel des deux valeurs. A droite, l’évolution de Cap Gemini en base de bars hebdomadaires. D’un simple coup d’œil, on constate que lorsque le CAC40 évolue à la hausse, la valeur accélère fortement.

À gauche, le graphique de performance relative en % du cac40 et de la valeur Cap Gemini. Le point de référence est le cours des deux actifs au 3 janvier 2011. Donc un cours suffisamment ancien pour refléter le comportement relatif réel des deux valeurs. A droite, l’évolution de Cap Gemini en base de bars hebdomadaires. D’un simple coup d’œil, on constate que lorsque le CAC40 évolue à la hausse, la valeur accélère fortement.

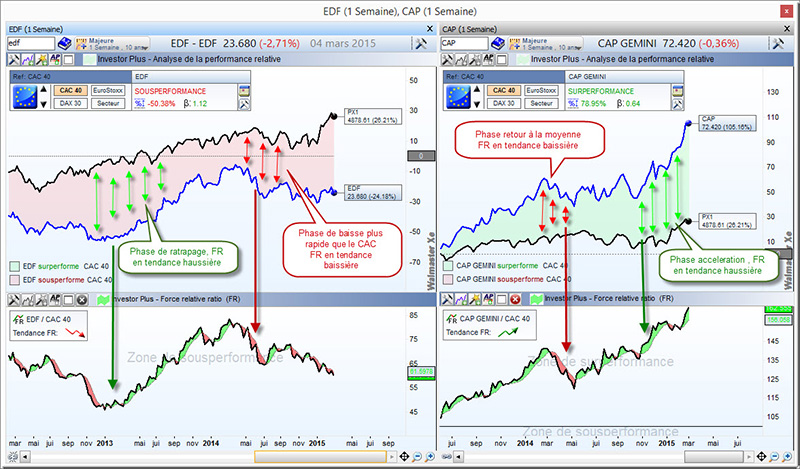

Un exemple de valeur en sous-performance, lorsque le CAC 40 accélère à la hausse, EDF ne progresse que très modestement.

Un exemple de valeur en sous-performance, lorsque le CAC 40 accélère à la hausse, EDF ne progresse que très modestement.

Cela s’explique simplement par le fait que dans l'objectif de faire mieux que le marché, un investisseur à tout intérêt à conserver dans son portefeuille des valeurs qui surperforment le marché et vendre des valeurs qui sous-performent.

Mais en réalité les choses sont un peu plus complexes, car il existe sur le marché un phénomène qu’on appelle le « retour à la moyenne ».

Une valeur qui superforme le marché peut à un moment donné subir une phase de prise de bénéfices. Cela ramène sa performance à celle de son indice. Inversement une valeur qui sous-performe le marché, peut à un moment donné atteindre un niveau de prix jugé par les investisseurs comme suffisamment attrayants pour se positionner sur la valeur. Cela entraine donc une phase de hausse et permet à la valeur de « rattraper » le retard qu’elle a par rapport au marché.

De ce phénomène de retour à la moyenne, il en résulte le besoin d’affiner l’analyse de la performance relative. En effet, nous nous intéressons réellement aux deux types de valeurs :

• Les valeurs qui surperforment le marché et dont la courbe de la performance s’éloigne de celle de l’indice.

• Les valeurs qui sous-performent le marché, mais qui se trouvent dans une phase haussière qui vise à rattraper leurs retards.

Du point de vue de l’analyse technique, la tendance de la performance relative peut être facilement mesurée à l’aide de l’indicateur appelé Force relative. Cet indicateur permet de mesurer simplement l’évolution de la distance entre les courbes de la performance des deux actifs.

L’interprétation de la Force Relative (FR) peut être résumée par le tableau suivant :

|

Tendance de Force relative

|

Interprétation

|

Explication

|

|

Haussière

|

La valeur fait mieux que l’indice

|

La performance de la valeur s’éloigne de la performance de l’indice en le surperformant.

OU

La performance de la valeur est inférieure à celle de l’indice, mais la valeur rattrape son retard.

|

|

Baissière

|

La valeur fait moins bien que l’indice

|

La valeur surperforme, mais subit une vague de prise de bénéfices.

OU

La valeur sous-performe et l’écart de performance à tendance à se creuser.

|

Exemple : Les quatre situations de comportement relatif des valeurs. À gauche, la valeur qui sous-performe le marché. La phase de rattrapage est mise en évidence par la tendance haussière de la force relative. À droite, la valeur qui surperforme le marché. La phase d’accélération est également mise en évidence par une tendance haussière de la force relative.

Exemple : Les quatre situations de comportement relatif des valeurs. À gauche, la valeur qui sous-performe le marché. La phase de rattrapage est mise en évidence par la tendance haussière de la force relative. À droite, la valeur qui surperforme le marché. La phase d’accélération est également mise en évidence par une tendance haussière de la force relative.

Naturellement, nous nous intéressons uniquement aux valeurs avec une Force relative haussière.

En partant du principe que la recherche de la performance absolue de la part des investisseurs entraine, une hausse quasi mécanique des valeurs, dont la force relative devient haussière, il nous est possible de bâtir une stratégie basée sur le signal de retournement à la hausse de la force relative.

Conclusion

Comme vous pouvez le constater, votre ATexpert Investor plus, vous donne des possibilités infinies de mise en place de stratégies d’investissement, intelligentes et rentables. Faites-en une bonne utilisation.

|

|